Aprende en Comunidad

Avalados por :

¡Acceso SAP S/4HANA desde $100!

Acceso a SAPComo calcular o preço de varejo sugerido com impostos e frete incluídos

- Creado 01/03/2024

- Modificado 01/03/2024

- 55 Vistas

A empresa de casos sugeriu o preço de varejo avaliado que inclui o valor dos impostos e o valor do frete. Os preços dos materiais sugeridos variam de acordo com a região, com base em clientes registrados com um imposto de 17% e não registrados (3% adicional), totalizando um imposto de 20%. Agora, os requisitos do cliente são calcular primeiro o frete e o GST a partir do preço de varejo sugerido. O frete é determinado no momento da entrega com base no peso bruto. Portanto, o frete será calculado através do custo de envio e não faz parte desta publicação. Após subtrair a quantia do frete, o sistema deve subtrair a quantia do GST. Em seguida, se houver algum desconto aplicado ao valor exclusivo do imposto. Posteriormente, aplica-se o imposto de 17% para os registrados e 3% adicional para os não registrados sobre o preço com desconto. Após isso, aplica-se o imposto de retenção sobre o valor total. Além disso, para evitar problemas com a FBR (Federal Board of Revenue), o valor do imposto deve ser arredondado. Por fim, comparar o resultado "se o preço de venda for menor que o preço de custo, enviar uma mensagem no momento da criação do pedido de venda".

A solução para este cenário é apresentada a seguir em três partes.

Parte 1 - Cálculo de impostos inverso

Se o preço do material for, por exemplo, Material-01 = 100 PKR, então o cálculo de imposto de vendas inverso funciona da seguinte maneira

Passo 1: pegar o preço total e dividir por um mais a taxa de imposto

Passo 2: multiplicar o resultado do passo um pela taxa de imposto para obter o valor do imposto

Passo 3: subtrair o valor do imposto do passo 2 do preço total

Cálculo de impostos inverso com base em 17% = 100 * 100/117 ou 100/1.17 = 85.47 * 17% = 14.52

Cálculo de impostos inverso com base em 20% = 100 * 100/120 ou 100/1.20 = 83.33 * 20% = 16.66

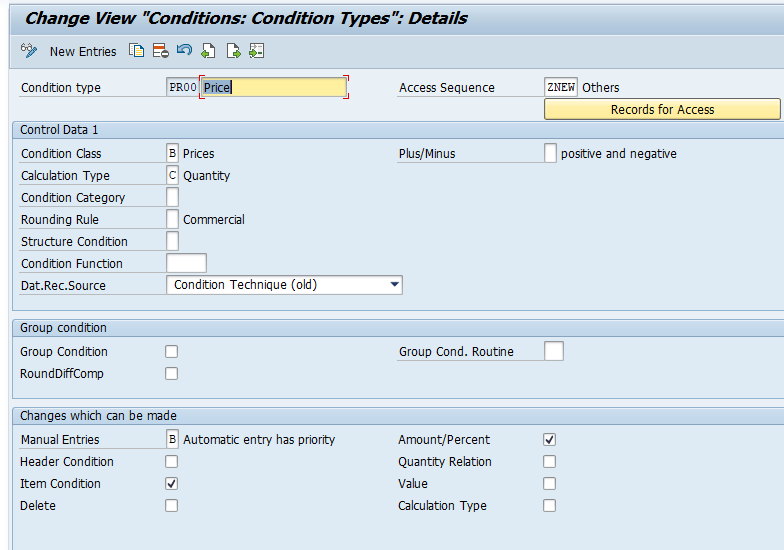

A condição de preço PR00 deve ser estatística e manter preços com base na região e no estado do cliente. Você pode criar qualquer sequência de acesso com base em parâmetros como organização de vendas/canal de distribuição/divisão/material/país/região/grupo de clientes (para registrados/não registrados) para manter os preços de clientes registrados e não registrados.

condição de preço

Para calcular o GST, crie outra condição de desconto que deve ser estatística com um tipo de cálculo em H.

Esta condição mantém o registro da condição de 17% ou 20% com base no estado do cliente e no material.

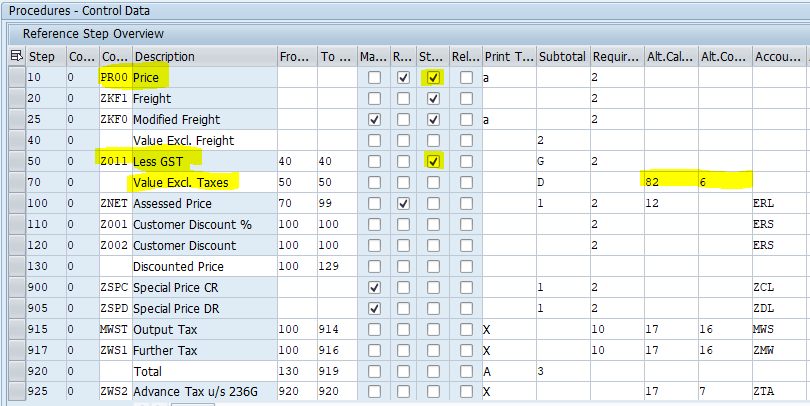

Agora, no procedimento de preços, mantenha o tipo de cálculo alternativo = 82 e o valor base da condição alternativa = 6.

procedimento de preços

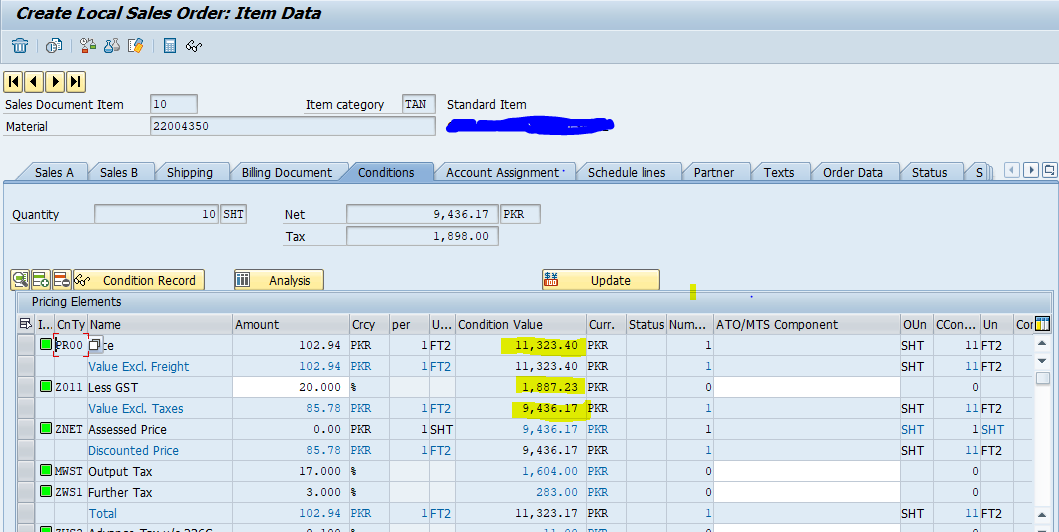

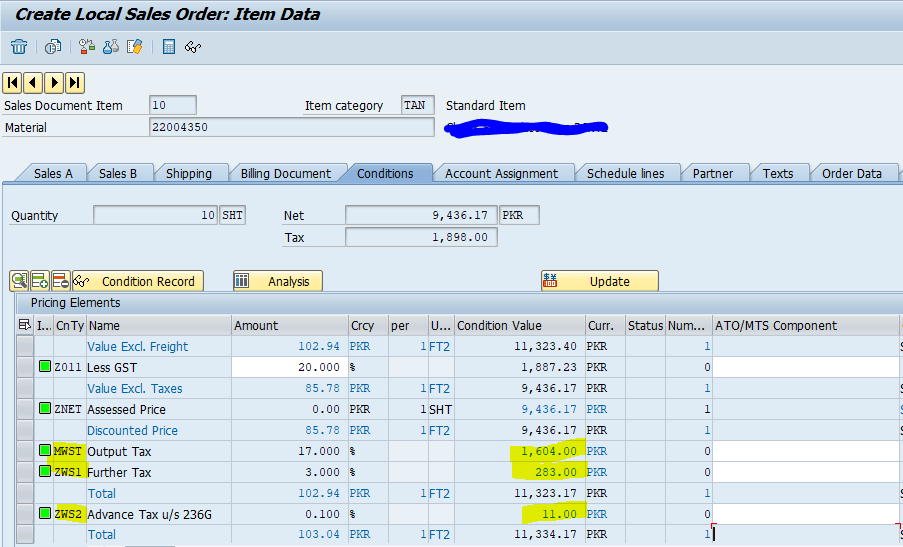

Da demonstração do pedido de venda

preço do material PR00 = 11323.40

Reversão de impostos = 11323.40 x 100/120 = 9436.16 * 20% = 1887.23

valor exclusivo do imposto = 11323.40 - 1887.23 = 9436.17

Parte 2 - Arredondamento de impostos

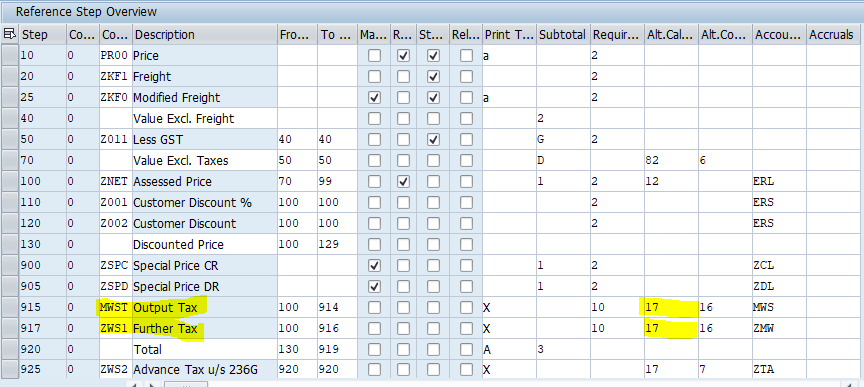

Em seu procedimento de preços, defina o tipo de cálculo alternativo 17 em relação à sua condição de imposto. Isso resolverá seu problema de arredondamento do valor do imposto.

Da demonstração do pedido de venda

Parte 3 - mensagem quando o preço de venda é menor que o preço de custo

Em seu procedimento de preços, mantenha contra a condição VPRS (Subtotal B, Requisito 4 e Tipo de cálculo alternativo 5). Isso enviará

Sin respuestas

No hay respuestas para mostrar

Se el primero en responder

No hay respuestas para mostrar

Se el primero en responder

© 2025 Copyright. Todos los derechos reservados.

Desarrollado por Prime Institute