Aprende en Comunidad

Avalados por :

¡Acceso SAP S/4HANA desde $100!

Acceso a SAPCómo calcular el precio minorista sugerido con impuestos y flete incluidos

- Creado 01/03/2024

- Modificado 01/03/2024

- 62 Vistas

La empresa de casos sugirió el precio minorista evaluado que incluye el monto de impuestos y el valor del flete. Los precios de los materiales sugeridos varían según la región, basados en clientes registrados con un impuesto del 17% y no registrados (3% adicional), lo que significa un estado de impuesto del 20%. Ahora, los requisitos del cliente son calcular primero el flete y el GST a partir del precio minorista sugerido. El flete se determina en el momento de la entrega según el peso bruto. Por lo tanto, el flete se calculará a través del costo de envío y no es parte de esta publicación. Después de restar la cantidad de flete, el sistema debe restar la cantidad de GST. Luego, si hay algún descuento que se aplique al valor exclusivo del impuesto. Luego, se aplica el impuesto del 17% para los registrados y el 3% adicional para los no registrados sobre el precio descontado. Después de eso, se aplica el impuesto de retención sobre el monto total. Además, para evitar problemas con la FBR (Junta Federal de Ingresos), el monto del impuesto debe redondearse. Al final, comparar el resultado "si el precio de venta es menor que el precio de costo, enviar un mensaje en el momento de crear la orden de venta".

La solución de este escenario se presenta a continuación en tres partes.

Parte 1- Cálculo de impuestos inverso

Si el precio del material es, por ejemplo, Material-01= 100 PKR, entonces el impuesto de ventas inverso funciona de la siguiente manera

Paso 1: tomar el precio total y dividirlo por uno más la tasa impositiva

Paso 2: multiplicar el resultado del paso uno por la tasa impositiva para obtener el valor del impuesto

Paso 3: restar el valor del impuesto del paso 2 del precio total

Cálculo de impuestos inverso basado en 17% = 100 *100/117 o 100/1.17 = 85.47 *17%=14.52

Cálculo de impuestos inverso basado en 20% = 100 *100/120 o 100/1.20 = 83.33*20%=16.66

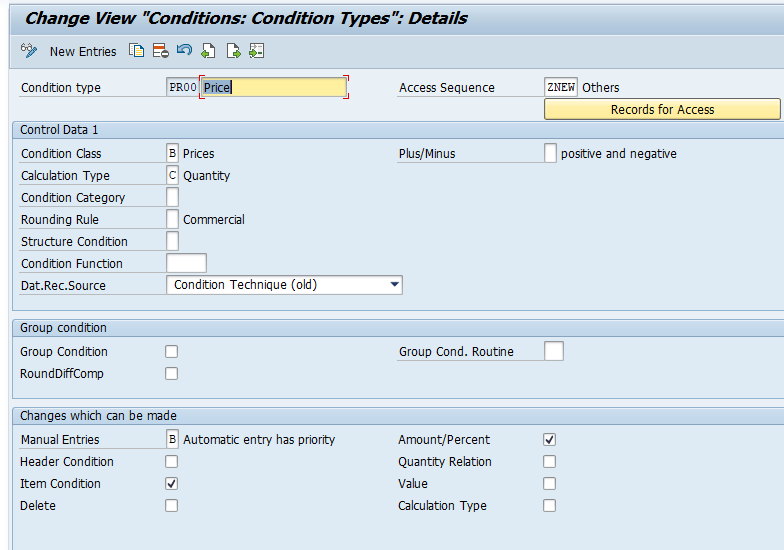

La condición de precio PR00 debe ser estadística y mantener precios basados en la región y el estado del cliente. Puede crear cualquier secuencia de acceso basada en parámetros como organización de ventas/canal de distribución/división/material/país/región/grupo de clientes (para registrados/no registrados) para mantener los precios de clientes registrados y no registrados.

condición de precio

Para calcular el GST, cree otra condición de descuento que debe ser estadística con un tipo de cálculo en H.

Esta condición mantiene el registro de la condición del 17% o 20% basado en el estado del cliente y el material.

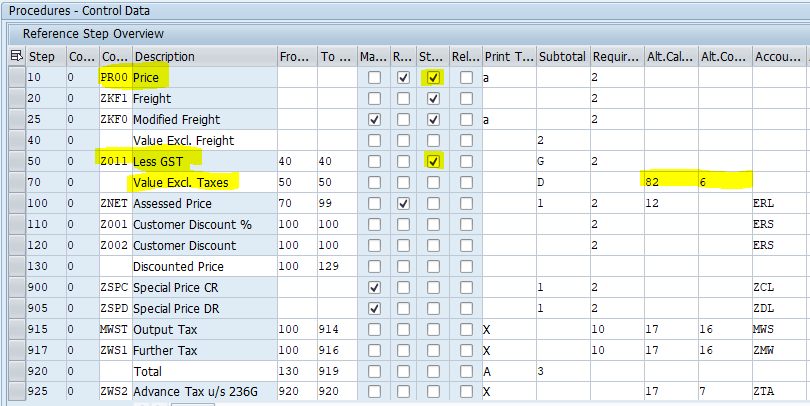

Ahora, en el procedimiento de precios, mantenga el tipo de cálculo alternativo =82 y el valor base de condición alternativa = 6.

procedimiento de precios

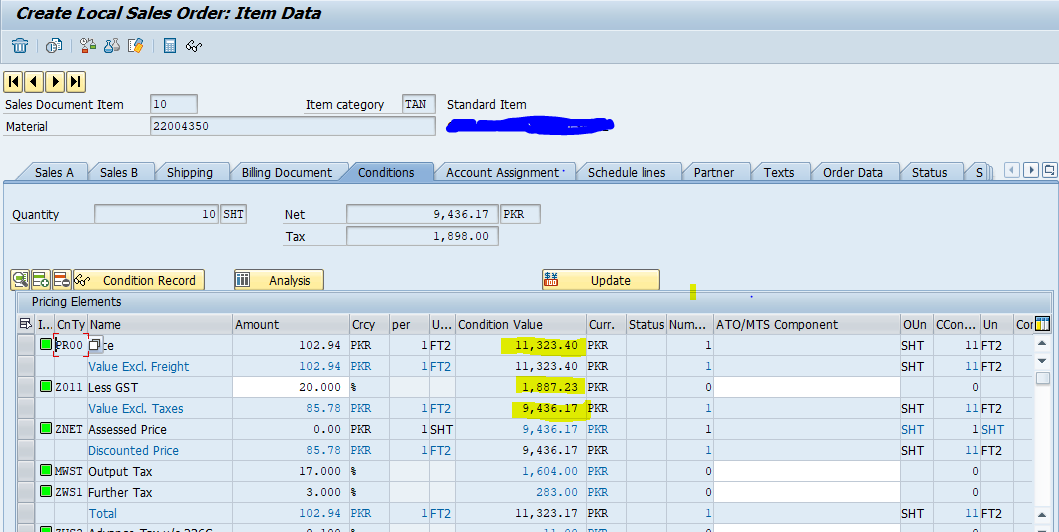

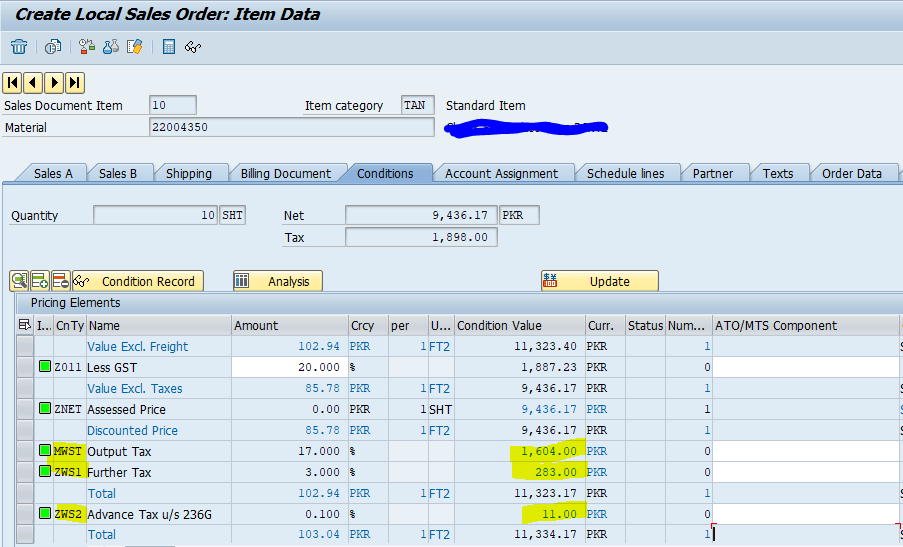

Desde la demostración de la orden de venta

precio del material Pr00 =11323.40

Reversión de impuestos = 11323.40 x 100/ 120 = 9436.16*20% =1887.23

valor exclusivo del impuesto =11323.40-1887.23=9436.17

Parte 2- Redondeo de impuestos

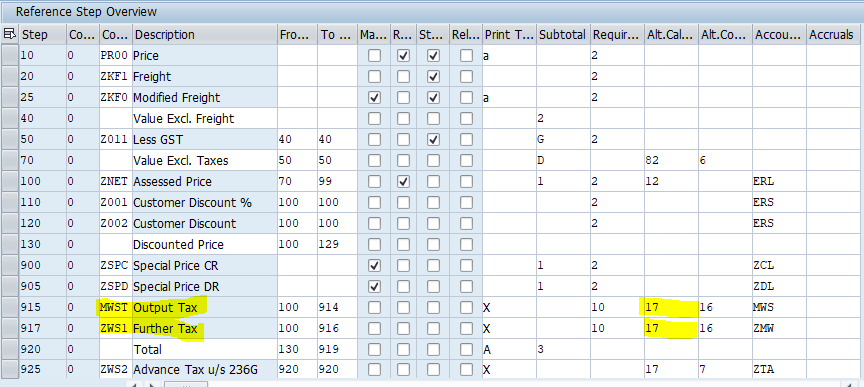

En su procedimiento de precios, coloque el tipo de cálculo alternativo 17 contra su condición de impuesto. Esto resolverá su problema de redondeo del valor del impuesto.

Desde la demostración de la orden de venta

Parte 3- mensaje cuando el precio de venta es menor que el precio de costo

En su procedimiento de precios, mantenga contra la condición VPRS (Subtotal B, Requisito 4 y Tipo de cálculo alternativo 5). Esto enviará

Sin respuestas

No hay respuestas para mostrar

Se el primero en responder

No hay respuestas para mostrar

Se el primero en responder

© 2026 Copyright. Todos los derechos reservados.

Desarrollado por Prime Institute